Kritischer Faktor einer Fusion: die moderne Finanzabteilung

Wachstum ist das A und O in der Marktwirtschaft. Um dieses Ziel zu erreichen, setzen einige Unternehmen auf den Ausbau ihrer Kernkompetenz, andere dagegen auf die Diversifizierung ihres Angebots. Wer die Erweiterung oder Modifizierung seiner Produkte bzw. Dienstleistungen nicht aus eigener Kraft leisten kann, kauft diese in der Regel dazu.

Genau diese Strategie ist einer der Gründe, weshalb es immer mehr Unternehmensübernahmen und Fusionen gibt. Selbst während der Pandemie blieb das Übernahmeinteresse hoch, wie Experten aus den Bereichen der Rechtsberatung, des Bankwesens oder des Private Equity berichten. Viele Fachleute teilen die Ansicht, dass Fusionen ein entscheidender Erfolgsfaktor sein können.

Rick Smith, Geschäftsführer des Insolvenz- und Unternehmenssanierungs-Spezialisten Forbes Burton, beispielsweise glaubt sogar, dass Fusionen eine besonders effektive Strategie sein können, die Coro-na-krise zu überstehen: „Die Vorteile liegen auf der Hand. Arbeitsplätze können gesichert werden, das Geschäft wird weitergeführt und es ist eine großartige Möglichkeit für Geschäftsführer sich zurückzuziehen, wenn sie sich anderen Dingen widmen wollen.“

Eine Firmenübernahme ist aber nicht nur der Einkauf von Know-how oder Marktanteilen. Es werden auch eine bestehende Struktur, etablierte Prozesse und eine gewachsene IT-Umgebung übernommen. Und gerade hier liegt das Problem, denn sowohl die Strukturen als auch Workflows müssen integriert werden. Ein besonderes Augenmerk gilt dabei der Finanzabteilung. Sie ist der Dreh- und Angelpunkt, denn hier laufen alle Unternehmensdaten zusammen.

Doch jedes Unternehmen organisiert seine Buchhaltung etwas anders – hat unterschiedliche Tools und Prozesse für den Monatsabschluss, die Bilanzen oder das ERP im Einsatz. Wer also eine Fusion zum Erfolg machen will, sollte zuallererst die verschiedenen Buchhaltungs-Ecosysteme konsolidieren; alles andere ist auf lange Sicht zweitrangig. Warum? Weil Manager immer, aber vor allem nach einer Fusion schnell einen genauen Überblick über die konsolidierten Zahlen und Ergebnisse benötigen, um die richtigen Weichen zu stellen.

Die Krux mit den Finanzprozessen

Viele Fusionen erscheinen in den Nachrichten atemberaubend. Wie selbstverständlich berichten Unternehmensvertreter von hervorragenden Synergieeffekten, ausgezeichneten Marktchancen und Wachstumsraten. Doch um dorthin zu kommen, bedarf es nicht etwa eines Quäntchens Glück, sondern vor allem eines soliden Übernahmekonzepts, das idealerweise in der Buchhaltung seinen Ausgangspunkt hat.

Integration, Automatisierung und Digitalisierung sind die Aufgaben, an denen niemand vorbeikommt, denn die Realität zeigt, dass Fusionen erstens oft auch daran kranken, dass die Systeme und Prozesse in den zusammenzuführenden Finanzabteilungen zu unterschiedlich sind. Zweitens dürfen die Mitarbeiter und ihre Bedürfnisse nicht aus dem Blickfeld geraten. Dabei sind es nicht selten die Mitarbeiter und ihre Einstellung zur Übernahme, die einen entscheidenden Einfluss auf den Erfolg oder Misserfolg des Unterfangens haben.

Herkulesaufgabe: Fusion und manuelle Prozesse

Doch es kommt eine weitere Hürde hinzu: die manuellen Prozesse. Auch ohne die Herausforderung durch eine Fusion sind sie schon ein nicht zu unterschätzendes Problem. Schwierig sind sie nicht nur, weil wichtiges Wissen in den Köpfen einzelner Mitarbeiter steckt und manuelle Prozesse fehleranfälliger sind. Sie nehmen auch unglaublich viel Zeit in Anspruch, sind vielfach frustrierend und verhindern ein agiles Handeln.

In komprimierter Form findet man all diese Herausforderungen in Finanzabteilungen, deren Strukturen noch auf traditionellen Vorgehensweisen basieren: der Anwendung von Tabellenkalkulationen, dem händischen Abgleich von Daten und deren manuellen Übertragungen in andere Systeme. Das alles steht im diametralen Gegensatz zum sogenannten Modern Accounting, einem digitalen und durchgängigen Abschlussprozess, welcher der Finanzabteilung ganz neue Möglichkeiten eröffnet. Denn worum geht es?

Gerade große Unternehmen, die nicht standardisierte lokale Daten und Zahlen weltweit in einem SSC (Shared Service Center) verarbeiten müssen, haben mit manuellen Prozessen Probleme: Sie sind langsam, nicht transparent, unsicher, kaum flexibel und fehleranfällig. Insbesondere bei einer Fusion kann das fatale Folgen haben. Ohne tagesaktuelle, valide Zahlen lässt sich in den heutigen dynamischen Märkten kaum noch sinnvoll navigieren. Ergo: besser heute einen Modern- Accounting-Prozess einführen als morgen.

Erfolgreiche Integration und Standardisierung in fünf Schritten

Für eine straff geplante und schnelle Inte-gration von Finanzprozessen und Systemen bei einer Fusion oder Übernahme gibt es fünf prinzipielle Erfolgsfaktoren: Erstens, ein vereinheitlichtes System mit durchgängig gültigen Prozessen. Zweitens, eine größtmögliche Automatisierung manueller Prozesse. Drittens, die Herstellung durchgängiger Transparenz und Verfügbarkeit von Finanzzahlen, um dem Management eine solide Entscheidungsgrundlage zu bieten.

Viertens, die kontinuierliche Verbesserung des Standardprozesses für die Organisations- und Finanzsysteme sowie Business-Lösungen. Der fünfte Aspekt betrifft die Mitarbeiter. Durch die hinzugewonnene Zeit können sich die Finanzprofis mehr um Auswertungen und Prognosen kümmern, was sie zu wichtigen Partnern des Unternehmensmanagements macht.

Für diese fünf Schritte ist es von Vorteil, wenn das übernehmende Unternehmen bereits eine intelligente Automatisierungsplattform implementiert hat, denn dann sind die Prozesse und Systeme bereits standardisiert und es herrschen Visibilität und Transparenz. Ein weiterer Pluspunkt: Accounting-Plattformen gliedern sich dann nahtlos in ERP-Systeme wie von SAP oder anderen ERP-Anbietern ein. Sie übernehmen Aufgaben, die klassisch von den ERP-Lösungen nicht geleistet werden. Aber was gilt es zu beachten?

Lösung für Flexibilität und Kontrolle

Es ist kein Geheimnis, dass viele F-und-A-Lösungen Unterstützung seitens technischer Berater oder der IT benötigen. Und genau das hindert die Buchhaltung daran, agil und reaktionsschnell zu sein. Aber es geht auch anders: Mit Lösungen, etwa von BlackLine, können die Prozesse und Systeme von den Teams direkt in die Plattform des neuen Unternehmens integriert werden. Dabei kommen Best-Practices-Prinzipien zum Einsatz, Daten werden bereinigt und ineffiziente Arbeitsschritte werden reduziert.

Eine zweckgebundene Automatisierung, etwa durch automatisches Lernen, hilft bei Aufgaben wie beispielsweise dem Abgleich von Transaktionen. Schwellenwerte für Abweichungen und Ausnahmen sind mit nur wenigen Klicks erledigt. Best-Practice-Vorlagen beschleunigen die Standardisierung, schaffen Transparenz, sodass sich Berichtsfelder oder Dashboards on-the-fly ändern lassen, ohne dass ein technischer Berater konsultiert werden muss.

Einheitliche Plattform sorgt für Produktivität und Konsistenz

Zu viele Datensilos, unterschiedliche Benutzererfahrungen und fragmentierte Workflows mindern die Leistung der Buchhaltung. Moderne und auf der Cloud basierende Accounting-Lösungen sorgen dafür, dass alle Finanzdaten und Prozesse zentralisiert, vereinheitlicht und von überall zugänglich sind. Dieses harmonische Zusammenspiel macht Abschlüsse, Abstimmungen sowie Journalbuchungen leichter und den Finanzabschluss smarter.

Eine einheitliche Benutzeroberfläche bietet Dashboards, die einen Echtzeiteinblick in den Finanzabschluss gewähren. Unkompliziert kann dann auf Abweichungen, unvollständige Aufgaben oder überfällige Posten reagiert werden. Unübersichtliche, nicht zusammenhängende Schnittstellen, mehrere Log-ins oder Tabellenkalkulationen sind Schnee von gestern.

Vernetzte Plattform

Daten fließen aus verschiedenen Anwendungen, einschließlich ERP, Nebenbuchhaltung, Steuern, Treasury, Ausgaben, Gehaltsabrechnung und externer Banksysteme, in der Buchhaltung zusammen. Daher ist eine direkte ERP-agnostische Integration essenziell.

BlackLine beispielsweise ist in der Lage, mit über 100 verschiedenen Systemen nahtlos zusammenzuarbeiten. Es unterstützt eine Vielzahl von Out-of-the-Box-Konnektoren zu SAP und Systemen anderer Anbieter, um Summen- und Detaildaten zu integrieren, beispielsweise um Journalbuchungen im Hauptbuch zu buchen.

Durchgängige Automatisierung reduziert Arbeitsbelastung

Viele Lösungen für den Finanzabschluss automatisieren zu wenig. Wichtige Monatsabschlussaufgaben erfolgen erst am Monatsende, wodurch die Buchhaltung ins Hintertreffen gerät. Umso wichtiger ist eine höchstmögliche Automatisierung, denn nur sie sorgt für die erforderliche kontinuierliche Echtzeitverarbeitung und entlastet bei den zahlreichen Monatsabschlussaufgaben. Eine Modern-Accounting-Lösung, wie die von BlackLine, hilft aber nicht nur den Buchhaltern, sondern auch den Controllern, die so einen besseren Überblick über die Finanzen haben.

Schlüsselfaktor Modern Accounting

Die zu übernehmenden Unternehmen haben oft komplexe Systeme und Prozesse mit vielen risikoreichen, sehr alten Posten. Aber auf der Grundlage des Modern Accounting entstehen die benötigte Flexibilität und Übersicht. Das hilft den Unternehmen schon einmal grundsätzlich, aber vor allem, wenn es darum geht, Unternehmensstrukturen zusammenzuführen.

Wenn die Lücke zwischen den Systemen durch ein übergeordnetes Konzept und die entsprechende Technologie, das sogenannte Modern Accounting, geschlossen wird, sind die Unternehmen in der Lage, ihre Workflows und Prozesse auf das nächste Level zu heben. Die Ziele sind klar gesteckt: Modern Accounting hilft bei der Bewältigung von F-und-A-Herausforderungen, beim Minimieren von Risiken und optimiert die Kapazitäten im Team. Es steht für die Modernisierung des Rechnungswesens und für einen weiteren wichtigen Schritt im Optimierungsprozess: das Continuous Accounting.

Modern Accounting basiert auf vier wesentlichen Prinzipien:

- Der Harmonisierung der Daten,

Aufgaben und Prozesse - Der Automatisierung von

Accounting-Aufgaben - Der Bilanzierung und Kontoanalyse

mit Risikoreduzierung - Dem Analysieren der Daten inklusive der Berichterstattung

Modern Accounting reduziert die manuellen, Excel-gestützten Tätigkeiten und schafft Sichtbarkeit sowie Transparenz. Das Finanzteam konzentriert sich nur noch auf wertschöpfende Arbeit und kann als Geschäftspartner agieren.

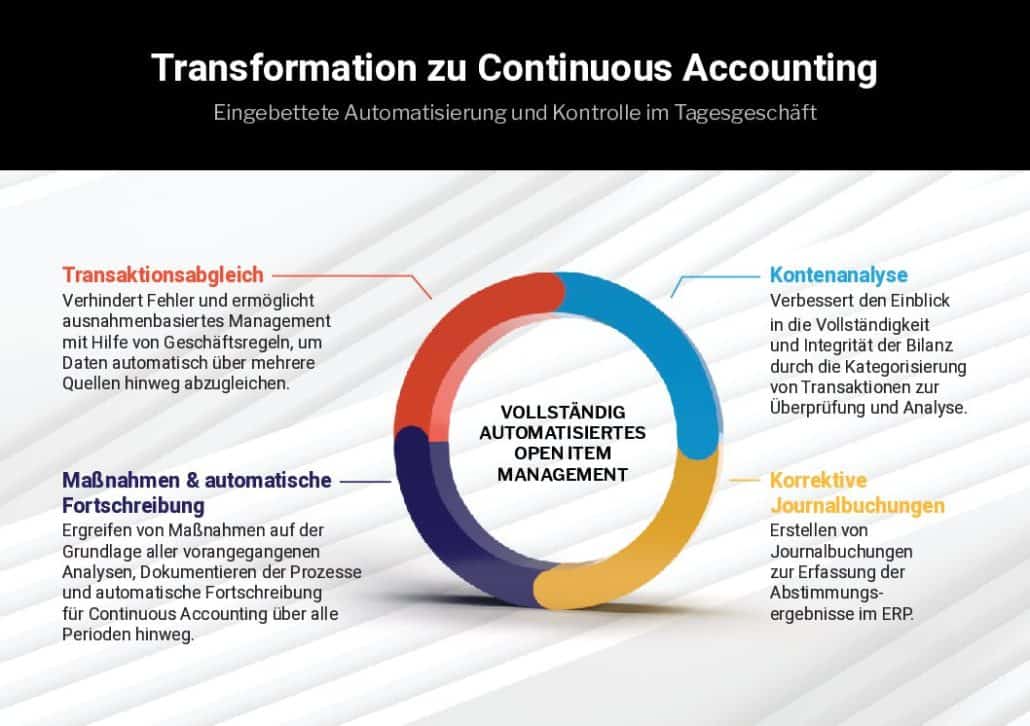

Königsdisziplin Continuous Accounting

Das Continuous Accounting ist eine direkte Folge, die aus dem Modern-Accounting-

Ansatz hervorgeht. Es löst die Probleme einer manuellen, risikobehafteten und vor allem zeitaufwändigen Buchhaltung, indem es auf einen kontinuierlichen Prozess setzt. Es ist das Ziel des Continuous Accounting, Buchungen, Kontenabstimmungen, Analysen und Kontrollen nicht mehr am Ende des Monats, Quartals oder Jahres durchzuführen. Vielmehr werden die Buchungen während der gesamten Abrechnungsperiode und mit tagesaktuellen Daten vorgenommen – kontinuierlich.

Transaktionen und Konten werden unmittelbar zu dem Zeitpunkt erfasst und abgeglichen, wann sie tatsächlich passieren. Daraus ergeben sich große Vorteile: Abweichungen werden nicht erst am Ende eines Berichtzeitraums entdeckt und können ohne Zeitdruck beseitigt werden. Folglich können die Spezialisten aus den Finanzabteilungen solide Analysen durchführen und Empfehlungen gegenüber der Geschäftsführung aussprechen – und zwar in Echtzeit.

Möglich wird Continuous Accounting mithilfe leistungsfähiger Softwarelösungen, etwa für die Kontenabstimmung, die Abweichungsanalyse oder den Transaktionsabgleich. Dies erleichtert das Schließen der Bücher, verteilt die Arbeit effizienter über die gesamte Periode hinweg und erhöht sowohl Qualität als auch Transparenz.

Fazit: Die Zeit ist reif

Ob bei einer Firmenübernahme, einer Fusion oder im Zuge einer generellen Modernisierung der Finanzabteilung – dringend nötig ist ein gutes Change-Management. Es braucht einen Verantwortlichen, der sich nicht nur mit den Prozessen einer Veränderung in einer Organisation auskennt, sondern der auch tiefe Einblicke hat, welche Möglichkeiten heute mit unterschiedlichen Systemen bestehen.

Das grundsätzliche Ziel muss eine Transformation sein, bei der unterschiedliche Systeme und Prozesse zentral in eine Einheit überführt werden. Im Kontext einer Fusion ist die Integration der Finanzsysteme sogar ein noch kritischerer Erfolgsfaktor als ohnehin schon. Denn eines darf man nicht vergessen: Spürt das Finanzteam des übernommenen Unternehmens, dass es ab sofort mit der bestmöglichen Unterstützung rechnen und den führenden Lösungen arbeiten darf, wird es umso motivierter den Wandel unterstützen.

Experten raten deshalb dazu, die Planung der Umstellung in der Finanzabteilung sogar bereits im Rahmen der Due-Dili-gence-Phase zu initiieren. Wer mögliche Risiken, Chancen und Maßnahmen bereits im Vorfeld analysiert und plant, ist klar im Vorteil und kann die Früchte einer Fusion schneller ernten. Warum also noch warten mit der Einführung von Modern Accounting?