Facturación electrónica global: cumplimiento, complejidad, ventajas económicas

Las empresas se ven amenazadas con multas a veces cuantiosas si no transmiten correctamente los datos del IVA o de las facturas a los portales electrónicos de una autoridad tributaria o fiscal en un plazo determinado. Esto somete a las empresas a una presión considerable. Hungría, por ejemplo, impone multas de 1.600 euros por cada factura transmitida incorrectamente.

Sin embargo, la realidad también demuestra que los Gobiernos suelen cambiar sus requisitos legales en materia de facturación electrónica con muy poca antelación y realizar mejoras o incluso aplazarlos apenas unos días antes de su entrada en vigor.

Además, con el aumento de los requisitos legales, también aumenta la complejidad técnica de los sistemas de facturación electrónica utilizados por las empresas.

La motivación de estas normativas legales es obvia: los gobiernos extranjeros buscan nuevas formas de hacer cumplir sus leyes fiscales.

La mejor manera de hacerlo es exigir a las empresas que operan dentro de sus fronteras que presenten todas las facturas electrónicamente. Ya existen sistemas de facturación electrónica en más de 60 países de todo el mundo, y se espera que este número siga creciendo con fuerza.

En 2010, la Directiva 2010/45 de la UE obligó a las empresas a enviar facturas firmadas digitalmente al sector público. Y como consecuencia, los socios comerciales también insistirán en las facturas electrónicas para evitar el trabajo extra que supone procesar las facturas en papel.

Así pues, el futuro está claro: la facturación electrónica se convertirá en la norma no sólo para los gobiernos, sino también para todos los socios comerciales del mundo.

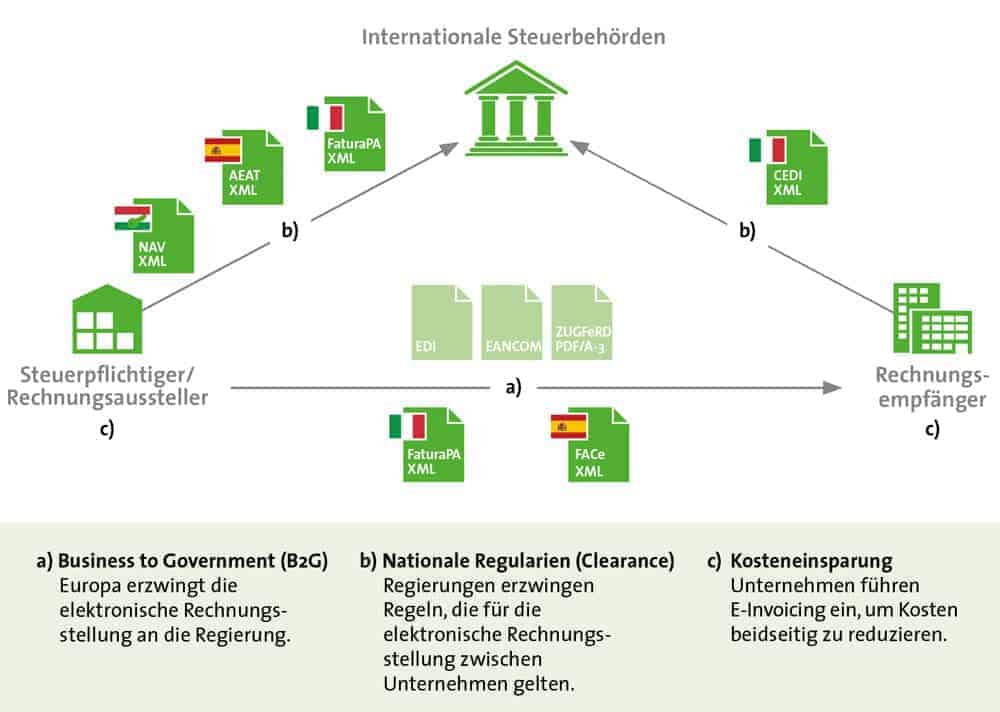

Existen dos tipos de regulación de la facturación electrónica, conocidos comúnmente como de compensación y de auditoría posterior. En el caso de los regímenes de compensación, los países reguladores exigen que las facturas a empresas de su país se liquiden a través de un regulador intermediario.

Estos controles en tiempo real suelen incluir firmas digitales. Por otro lado, la auditoría posterior significa que la normativa del país especifica un periodo mínimo de tiempo durante el cual deben conservarse las versiones electrónicas de las facturas para una posible auditoría automatizada.

En sí mismo, esto parece sencillo. Aparte del hecho de que dentro de los dos tipos, cada uno de los numerosos países mantiene sus propios matices en cuanto a qué datos deben recogerse, cómo se recogen estos datos, o se imponen requisitos diferentes a la firma digital y más - a escala internacional, la facturación electrónica introduce de hecho una especie de inversión de la carga de la prueba: No es el gobierno el que tiene que demostrar que una empresa es culpable, sino la empresa que es inocente.

Está claro que el cumplimiento de la normativa es fundamental a medida que el comercio transfronterizo global se convierte en la norma. El cumplimiento no sería un reto tan grande si no fuera por los numerosos requisitos únicos que existen en todo el mundo y que aumentan la complejidad.

Mayor complejidad

Hay tres dimensiones que contribuyen a la complejidad del cumplimiento de la facturación electrónica: en primer lugar, la velocidad a la que cambia la normativa. En segundo lugar, el número de países que exigen algún tipo de facturación electrónica. Además, también influyen los diferentes detalles de la normativa que aplica cada país.

Uno de los mayores retos en los negocios internacionales es mantenerse al día de los cambios normativos. Países como Hungría, Italia y España ya exigen el cumplimiento de la facturación electrónica desde el 1 de julio de 2018.

Italia es uno de los países pioneros en

Aplicación de la Directiva de facturación electrónica de la UE 2010/45. El sistema de intercambio "Sistema di Interscambio" (SdI) ya se puso en marcha en marzo de 2015. Como formato de factura electrónica se utilizó el denominado FatturaPA, aceptado también por las administraciones públicas.

La FatturaPA debe estar provista de una firma XAdES-BES certificada. En caso contrario, el sistema de intercambio SdI ofrece canales de comunicación para la integración automática (como servicios web y FTP) y una interfaz web para cargas manuales. Todas las facturas de FatturaPA deben almacenarse y archivarse de acuerdo con la legislación italiana.

En 2015, ya se enviaron 2,7 millones de facturas electrónicas B2G a las administraciones públicas. Desde enero de 2017, SdI también puede utilizarse para la facturación electrónica entre socios comerciales del sector privado (B2B).

Cada trimestre se intercambian electrónicamente unas 5.000 facturas B2B entre socios comerciales, aunque no hay obligación de utilizarlas.

Con la aprobación de la Ley de Presupuestos de Italia de 2018, la facturación electrónica entre empresas privadas se ha convertido finalmente en obligatoria para las facturas nacionales B2B y B2C.

Desde el 1 de julio de 2018, los servicios prestados por subcontratistas en una cadena de suministro de empresas que participan en contratos con una administración pública deben notificarse a través del SdI.

Únicamente se ha pospuesto del 1 de julio de 2018 al 1 de enero de 2019 la notificación obligatoria de los suministros de gasolina o gasóleo para su uso como carburante. A partir del 1 de enero de 2019, todas las facturas de proveedores italianos a compradores italianos deberán presentarse en formato FatturaPA a través del sistema de intercambio SdI.

Sólo entonces las facturas se consideran emitidas desde el punto de vista fiscal. La transmisión al destinatario de la factura no la realiza el emisor, sino el sistema de intercambio SdI.

Hungría introdujo un procedimiento similar el 1 de julio de 2018. En este caso, la atención se centra en la transmisión de datos relevantes para el IVA a las autoridades fiscales (también conocida como "Business to Tax" o B2T para abreviar).

En consecuencia, las empresas que operan en Hungría (tanto las empresas húngaras como las extranjeras registradas en Hungría a efectos del IVA) deben transmitir el contenido de sus facturas emitidas directamente por vía electrónica a las autoridades fiscales húngaras en formato NAV XML.

Esto se aplica a todas las facturas con una parte de IVA superior a 100.000 HUF (unos 300 euros). La transmisión debe tener lugar a más tardar el decimoquinto día después de la entrega de la mercancía o la prestación del servicio.

De disposición facultativa a disposición obligatoria

No hay que ser profeta: en los próximos años aumentará considerablemente la normativa al respecto. La obligación de transmitir electrónicamente las facturas a las administraciones públicas (B2G) existe desde hace relativamente mucho tiempo, pero a menudo sigue acompañada de formulaciones como "puede transmitirse electrónicamente", o se coloca bajo reserva, por así decirlo.

Esto cambiará pronto y se convertirá en una disposición obligatoria. Para evitar la economía sumergida, muchos países adoptarán como norma los procedimientos de compensación B2B, aunque sea de forma simplificada.

Cumplir los requisitos legales es una cara de la moneda. La otra: el ahorro de costes que puede suponer para las empresas en comparación con los "procedimientos de facturación en papel", tanto en términos de facturas entrantes como salientes.

Oscilan entre el 60% y el 80%. Además, la facturación electrónica aumenta la calidad del procesamiento de facturas. Además, se pueden procesar más facturas en menos tiempo.

Para las empresas que operan en más de un país de facturación electrónica, existen dos retos fundamentales: Velocidad y escalabilidad. Dada la rapidez del mundo de la facturación electrónica, es sumamente importante poder aplicar los requisitos normativos con rapidez y precisión.

Igualmente importante es la capacidad de ampliación de una implantación en caso de que necesite trasladarse a nuevos países. Al fin y al cabo, no queremos que el cumplimiento de la normativa nos impida hacer negocios nuevos o adicionales.

Para reducir el riesgo de implantación, muchas empresas están optando por servicios de facturación electrónica basados en la nube que aumentan tanto la velocidad de implantación como la escalabilidad operativa.

Idealmente, un servicio basado en la nube para la facturación electrónica global ofrece lo siguiente: por un lado, la posibilidad de empezar con un solo país. Y sobre la base de un modelo de precios de pago por uso.

Por otro lado, se deben cumplir los requisitos legales respectivos para el archivo y apoyar todas las necesidades actuales de los países regulados.

Además, el servicio en la nube debe tener ya en cuenta los futuros requisitos de cumplimiento y proporcionar herramientas sencillas pero potentes para garantizar la integración de los datos según las distintas necesidades.